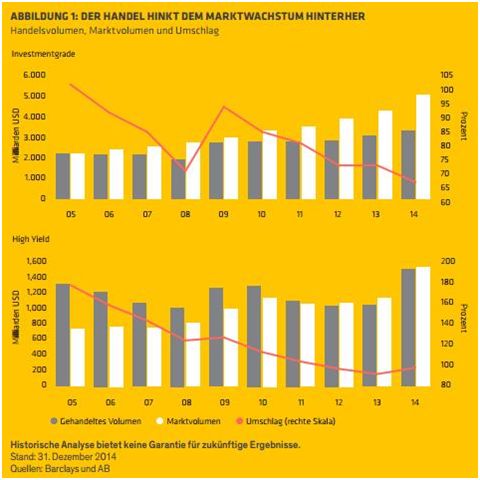

Es wäre sicherlich nicht das erste Mal, dass eine neue Regulierung, die auf eine Limitierung des Risikopotentials eines ganz gewissen Bereiches der Finanzindustrie abzielt, den Nährboden für neue beziehungsweise bislang mehr oder weniger vernachlässigbare Risiken schaffen würde: Fakt ist jedoch, dass insbesondere die starke Einschränkung des Eigenhandels von Banken („Proprietary Trading“) über die letzten Jahre zu einem spürbaren Liquiditätsrückgang in Anleihemärkten geführt hat. Dies führte dazu, dass es für Investoren immer herausfordernder und unter Umständen auch langwieriger geworden ist, größere Positionen zu handeln und die Furcht vor den kostspieligen Folgen eines „Fire Sales“ (abrupter/notgedrungener Verkauf einer Anlage zu einem entsprechenden Abschlag) zugenommen hat.

Auch für Markus Peters, Senior Portfolio Manager Fixed Income Investments bei AB, ist der Liquiditätsrückgang in Fixed-Income Märkten nicht von der Hand zu weisen: „Wir sprechen dieses Thema ganz offen an und sind davon überzeugt, dass die sich daraus ergebenden Herausforderungen eines vielschichtigen und vor allem transparenten Ansatzes bedürfen“, so Peters in einem Gespräch mit e-fundresearch.com. Die Sichtweisen und Ansätze von AB spielen in der Liquiditäts-Debatte eine besonders bedeutende Rolle, da die Gesellschaft mit dem „AB Global High Yield Portfolio“ seit vielen Jahren über den größten aktiv-gemanagten High-Yield Fonds der Welt verfügt.

Ergriffene Maßnahmen: Von Portfolio-Diversifikation bis hin zur Optimierung der Kupon-Struktur

Als eine der essentiellsten Maßnahmen im Umgang mit der herausfordernden Liquiditätssituation an den Anleihemärkten nennt Peters die Portfolio-Konstruktion selbst: Nicht zuletzt aufgrund der beachtlichen Volumina, die sich in den AB High-Yield Strategien befinden, wird auf die Konstruktion hochgradig diversifizierter Portfolios gesetzt: Die Anzahl an gehaltenen Positionen bewegt sich aktuell zwischen 436 (AB Short Duration High Yield Portfolio) und 1,015 (AB Global High Yield Portfolio). „Wir erzielen unser Alpha über die Gesamtheit unserer Positionen und nicht über einzelne konzentrierte Wetten“, kommentiert Peters den hohen Diversifikationsgrad der AB High-Yield Palette.

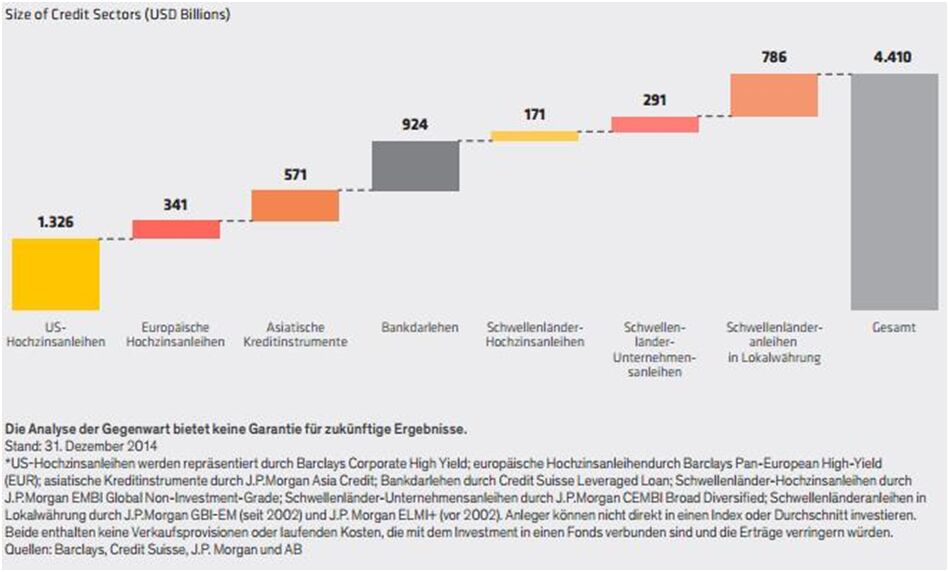

Innerhalb dieser stark diversifizierten Portfolios setzt AB auf einen breit aufgestellten Multisektor-Ansatz (siehe Grafik unten), der über die gesamte High-Yield Palette von US-High-Yield, über Asian Credit bis hin zu Schwellenländer-Anleihen in Lokalwährung reichen kann:

Darüber hinaus legen Markus Peters und das AB High-Yield Fondsmanagement hohen Wert auf eine zeitlich ausgewogene Fälligkeitsstruktur: Neben der Thesaurierung neu erhaltener Kupons erzeugen fällig werdende Anleihen einen zusätzlichen Cashflow. Diese stetigen Cashzuflüsse versetzen AB in die willkommene Lage, etwaige Mittelabflüsse direkt aus kürzlich erhaltenen Kupons oder Fälligkeiten zu bedienen und dadurch einen nicht planmäßigen Verkauf bestehender Holdings zu verhindern. Zudem erlaube diese Herangehensweise auch die Restrukturierung des Portfolios, ohne zwangsläufig erst eine Anleihe verkaufen zu müssen, um eine neue zu erwerben. Generell hält Peters den Nutzen von kurzfristigen Trading-Ideen im High-Yield Universum angesichts der Liquiditätssituation für begrenzt: „Wir gehen ausschließlich Positionen ein, bei denen wir uns realistisch vorstellen können, sie auch bis Endfälligkeit halten zu wollen.“

Auch der Einsatz von synthetischen Positionen (im Konkreten Credit Default Swaps) steht dem AB Fondsmanagement zur Verfügung, um eine liquidere Abbildung von High-Yield Positionen zu erzielen, in etwa als Reaktion auf kurzfristige Risikoumschwünge am Markt, und um Zu- und Abflüsse entsprechend kosteneffizienter managen zu können.

Stichwort „Transparenz“: Unter dem Titel „Spiel mit dem Feuer – die Anleihen-Liquiditätskrise“ hat AB kürzlich ein gesamtes Whitepaper dem Umgang mit dem Liquiditätsrückgang an den Anleihemärkten gewidmet – interessierte e-fundresearch.com Leser können das Dokument hier kostenlos herunterladen: AB Whitepaper „Spiel mit dem Feuer“ (PDF)

Nach den jüngsten Spread-Ausweitungen: „Higher Yields are back“

Auch wenn vereinzelte Sektoren (beispielweise Energy) nach den jüngsten Spread-Ausweitungen mit vermeintlich hoch attraktiven Renditen locken, warnt Peters vor unüberlegten Engagements im High-Yield Segment – mit steigenden Ausfallsraten sei – insbesondere in den am höchsten rentierenden Segmenten - jedenfalls zu rechnen. „Wir bleiben unserem konservativeren Ansatz treu“, so Markus Peters gegenüber e-fundresearch.com. Das bedeutet konkret, dass AB das Energy-Segment sowie das hochspekulative CCC-Spektrum weitestgehend meidet. Doch auch ohne die spekulativeren Teile des High-Yield Universums können Anleger aktuell von attraktiven Spread-Niveaus profitieren: Nicht zuletzt aufgrund der gestiegenen Verbreitung von passiven High-Yield ETFs sei es im gesamten Markt zu ungerechtfertigt starken Spread-Korrekturen gekommen. „Ein Umstand der aktiven Bond-Pickern in die Hände spielt“, so Peters abschließend.