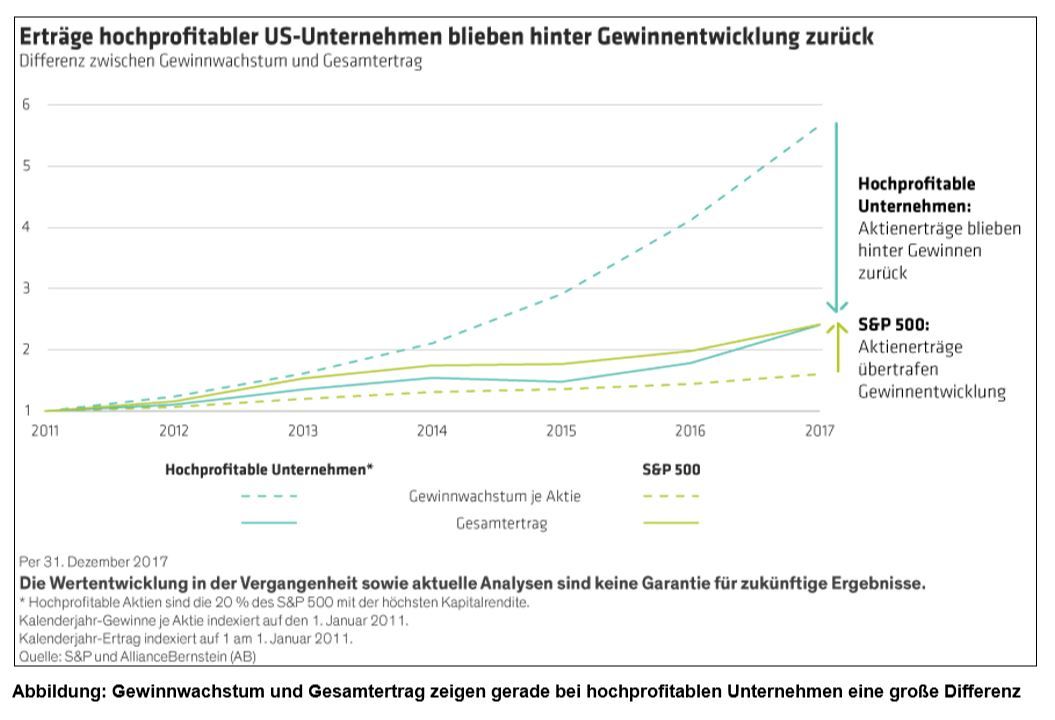

Selbst nach der jüngsten Korrektur sowie dem moderaten Gewinnimpuls durch die Steuerreform erscheinen uns amerikanische Aktien insgesamt etwas überbewertet. Doch ein genauerer Blick unter die Oberfläche zeigt: Die langjährige Hausse hat bedeutende Ungleichgewichte geschaffen. Einerseits hat der Ertrag des S&P 500 Index das Gewinnwachstum der Unternehmen über die vergangenen sechs Jahre um Längen übertroffen. Für hochprofitable Unternehmen ist jedoch das Gegenteil der Fall, wenn man die Kapitalrendite (den Return on Assets, ROA) betrachtet. Die Aktienkurse der Unternehmen mit hoher Kapitalrendite haben sich ähnlich dem Gesamtmarkt entwickelt, lagen damit aber erheblich hinter ihrem eigenen Gewinnwachstum zurück.

Bewertungen sind selbst nach Korrektur hoch

Welche Sektoren sind überbewertet? Und wie kommt es dazu, dass so viele Unternehmen mit nur moderatem Gewinnwachstum Kursanstiege verzeichnet haben, die im Verhältnis zum Gewinnwachstum unangemessen hoch sind?

Derlei Unternehmen finden sich vor allem in Sektoren, die als anleiheähnlich betrachtet werden – wie Verbrauchsgüter, Versorger und Immobilien. In den vergangenen Jahren sind die Anleger auf der Jagd nach Dividendenrendite in diese Sektoren geströmt und haben so die Kurse hochgetrieben.

Doch selbst die jüngste Korrektur an der amerikanischen Börse von Anfang Februar hat kaum etwas an den zu hohen Bewertungen dieser Aktien geändert. US-Versorgeraktien wurden Ende Februar zu einem Kurs-Gewinn-Verhältnis von 16 auf Basis der Schätzungen für 2018 gehandelt, bei Verbrauchsgütern beträgt die Zahl sogar 17,8. Der S&P 500 müsste erheblich wachsen, um dieses Bewertungsniveau zu rechtfertigen. Angesichts historisch hoher operativer Margen von 16,7 Prozent erscheint das jedoch zu hoch gegriffen.

Hochprofitable Unternehmen: ungenutztes Potenzial

In Anbetracht dieser weit verbreiteten Diskrepanz zwischen Bewertungen und Gewinnwachstum ist es deshalb so wichtig Unternehmen zu finden, die ihre Profitabilität dauerhaft aufrechterhalten können. Zu diesem Zweck erscheint uns die Kapitalrendite als verlässlicher Indikator, insbesondere, wenn man ihn mit anderen prognosetauglichen Kennzahlen kombiniert, wie der Volatilität der Profitabilität und der Bewertung. Das zeigt auch unser Research: Aktien mit hoher Kapitalrendite haben den Russel 1000 Growth Index zwischen 1992 und 2017 um 3,7 Prozentpunkte pro Jahr übertroffen.

Und hier sollten Anleger aufhorchen. Denn: Solche hochprofitablen Unternehmen hinkten in den vergangenen Jahren ihrem eigenen Gewinnwachstum hinterher. Das legt die Vermutung nahe, dass in den Kursen dieser Aktien erhebliches ungenutztes Aufholpotenzial schlummert, welches der Markt noch nicht entdeckt hat. Besonders vielversprechende Titel sind beispielsweise Facebook im Tech-Sektor, aber auch Unternehmen im Konsum-Bereich wie etwa Nike. Auch die Gesundheitsbranche überzeugt mit Firmen wie Biogen. Die Kapitalrendite dieser Unternehmen übersteigt den Russel 1000 Growth Index, der bei 10,3 Prozent liegt, um 30 bis 80 Prozent. Auch den S&P 500 mit seinen 8,6 Prozent lassen diese Unternehmen weit hinter sich – ihre Kapitalrendite ist fast doppelt so hoch wie die des US-Aktienindex (Stand: Ende Februar 2018).

Auf Volatilität einstellen

Wie erkennt man aber Aktien, die das Potenzial haben, mögliche Börsengewitter zu überstehen? Geeignete Indikatoren sind gesunde Bilanzen, dauerhafte Geschäftsmodelle und eine umsichtige Unternehmensführung. Solche Unternehmen dürften unserer Ansicht nach über die kommenden drei bis fünf Jahre solide Erträge abwerfen. Und selbst wenn sie in eine Korrektur geraten, können Anleger sich angesichts der langfristigen Aussichten zu niedrigeren Preisen zusätzlich eindecken.

Frank Caruso, Chief Investment Officer – US Growth Equities, AllianceBernstein (AB)