Sie zeigt auf, dass längst ausstehende Reformen und Strukturbereinigungen zum Stolperstein für Nationen werden. Die Untersuchung beleuchtet ebenfalls die abnehmende Qualität der Aktiven von Zentralbanken und zeigt deren Auswirkungen auf. I-CV ist überzeugt, dass nur mit einem gesunden Bankensystem und mit einem Schuldenabbau die Rückkehr zum Wachstum gelingen kann.

Jeden Herbst analysiert Independent Credit View (I-CV) die Länderrisiken von 47 entwickelten und aufstrebenden Märkten (Advanced und Emerging Markets) und publiziert die Erkenntnisse in der I-CV-Länderstudie. Die auf unabhängige Kreditanalysen spezialisierte Research Boutique untersucht und stuft mit dem selbstentwickelten Sovereign-Modell die Staaten ein, weist auf Gefahrenpotenziale und Chancen für Bondinvestoren hin. In der aktuellen Studie messen die Autoren den Faktoren Politik, ökonomisches Umfeld, Zentralbanken und Banken besondere Bedeutung bei. Ebenfalls ziehen die Finanzspezialisten zur Beurteilung zukunftsgerichtete Elemente wie die demografische Entwicklung, die Umsetzungsstärke der Regierung sowie den Handlungsspielraum zur Schuldenreduktion heran.

Deutschland verliert AAA-Rating und Rückstufungswelle hält an

Die neuste Länderstudie 2012 zeigt auf, dass voraussichtlich die zurzeit lebhaften Rating-Negativverschiebungen seitens offizieller Rating-Agenturen weiter anhalten. Die Anzahl an Staaten mit Bestnote AAA nimmt weiter ab. I-CV geht davon aus, dass auch Deutschland das höchste Rating verlieren wird. Die Wirtschaftsnation muss direkt und indirekt Verantwortung für das Engagement in der Euro-Krise übernehmen. Als Hauptsponsor des Euro-Experiments trägt sie bei den verschiedenen Stützungsmechanismen die Hauptlast. Darüber hinaus drücken die demografischen Veränderungen künftig auf den Staatshaushalt.

Aufschlussreich ist ein Blick zurück: 2007 haben die offiziellen Rating-Agenturen (Standard & Poor's, Fitch und Moody's) Irland und Spanien noch mit der Bestnote AAA ausgezeichnet. Die schnelle und massive Rückstufung auf ein BBB-Rating zeigt, dass die Widerstandsfähigkeit dieser Staaten womöglich überschätzt worden ist. Dies hat viele Investoren auf dem falschen Fuss erwischt. Die offiziellen Rating-Agenturen verleihen im Rahmen des untersuchten Universums von 47 Staaten aktuell noch 12 bis 15 Staaten die Bestnote. Dem gegenüber vergibt I-CV aktuell nur vier Staaten (Singapur, Schweden, Norwegen und Schweiz) eine AAA-Bonitätsbewertung. Besonders bei Industrienationen wirken sich der Reformstau, die ungelöste Bankenkrise, das rezessionäre Makroumfeld sowie in der Währungsunion schleichende Verallgemeinerung der Schuldenlast negativ aus. Die unabhängige Research Boutique erwartet daher weitere Rückstufungen der von den offiziellen Agenturen mit AAA eingestuften Nationen in den kommenden drei bis fünf Jahren.

Indien fällt in den Junk

Negativ fällt Indien in der I-CV-Studie auf. Der asiatische Staat weist mit 67.6 Prozentpunkten den höchsten Verschuldungsgrad der BRIC-Nationen auf. Die stark wachsende Volkswirtschaft kämpft mit vielschichtigen Problemen: Der weitgehend staatlich kontrollierte Bankensektor hat einen hohen Kapitalbedarf und sieht sich mit steigenden Kreditausfällen konfrontiert; die Politik schwächelt bei der Umsetzung von Reformen; Korruption und Bürokratie dominieren nach wie vor; die Infrastruktur ist schwach und das grosse Einkommensgefälle, die hohe Arbeitslosenquote sowie der verbreitete Analphabetismus bremsen zusätzlich. Darüber hinaus leidet Indien an einer hohen Inflation und an einem chronischen Zwillingsdefizit ‒ dem gleichzeitigen Haushaltsdefizit in Kombination mit einem Leistungsbilanzdefizit. I-CV stuft Indien ins Non-Investment-Grade zurück.

Japan verschuldet sich ungebremst weiter

Auch Japan kämpft mit grossen Herausforderungen: Der Inselstaat führt mit 235.8 Prozentpunkten die Liste der Nationen mit den höchsten Schulden-Ratios (Schulden im Verhältnis zum Bruttoinlandprodukt) an. Chronische Defizite und der schwache Reformwille treiben die Schuldenquote ungebremst weiter nach oben. Darüber hinaus machen Nippon die steigende Konkurrenz und Innovationskraft der Südkoreaner und Chinesen sowie die hohen japanischen Produktionskosten zu schaffen. Seine Exportkraft schwächt sich zunehmend ab. Das Land mit einem Ausländeranteil von weniger als zwei Prozent muss zudem sein demografisches Problem der massiven Überalterung in den Griff bekommen.

Schulden-Trendwende zeichnet sich ab

In Japan wie auch in Spanien zeichnet sich keine Stabilisierung mit anschliessender Reduktion der Schulden-Ratio ab. Hingegen erreicht in den nächsten drei Jahren weltweit voraussichtlich eine Grosszahl der Länder ihren Schulden-Höchststand. Das schwache Wirtschaftswachstum zieht bis dahin weiterhin tiefere Steuereinnahmen und höhere Sozialleistungen durch Arbeitslosigkeit nach sich, was zum weiteren Schuldenanstieg führt.

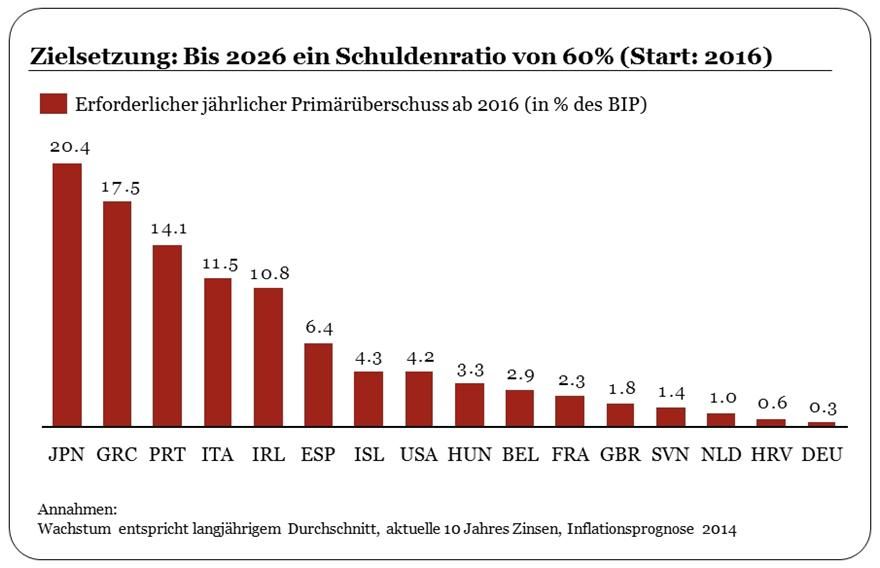

Eine Rückkehr zu Schulden-Ratios von 60 Prozent bleibt für die meisten Staaten ausser Reichweite. Die Vereinigten Staaten müssten für dieses Ziel beispielsweise zwischen 2016 und 2026 einen Primärüberschuss von 4,2 Prozent erzielen (vgl. Grafik). Einen Überschuss konnte die Grossmacht zum letzten Mal 1991 ausweisen.

Eine positive Entwicklung ist bei den Schwellenländern festzustellen. Die Schuldenlast der aufstrebenden Märkte verringert sich im gleichen Zeitraum kontinuierlich. Laut der I-CV Studie müssen diese Staaten jedoch differenziert beurteilt werden: Viele von ihnen würden trotz beeindruckender fiskalischer Überschüsse immer noch massive institutionelle Defizite aufweisen.

Überalterung fordert Renten-Reformen

Die Altersstruktur der Bevölkerung, deren Integration am Arbeitsmarkt sowie die Renten-Finanzierung sind zurzeit ungelöste Themen der Politik. Innerhalb der Europäischen Union bestehen hierbei grosse Unterschiede, welche zu Spannungen führen. In den nördlichen Staaten gehen Erwerbstätige länger einer Beschäftigung nach als im Süden. Darüber hinaus fördern die Kultur und staatliche Rentensysteme im Osten (Polen, Ungarn und Slowenien) Frühpensionierungen.

Fast weltweit gelangten die Rentensysteme aufgrund zunehmender Überalterung an ihre Grenzen und werden für Staaten zunehmend nicht mehr finanzierbar. Es braucht dringend Rentenreformen und einen Ausgleich in Europa. I-CV ist der Ansicht, dass ein Umdenken stattfinden muss. Dabei werden die Selbstverantwortung der Bezüger und neue Arbeitsmodelle eine wichtige Rolle einnehmen müssen: Eine Nation kann nicht im selben Umfang wie bisher die Finanzierung des Lebensabends seiner Bewohner übernehmen.

Strukturbereinigung des Finanzsystems steht an

Nicht nur in puncto Demografie haben die Staaten ihre Hausaufgaben noch nicht gemacht. Die Strukturbereinigung im Finanzsystem ist nach wie vor ausstehend. Bankinstitute ohne Existenzberechtigung sind in der Krise mitgerettet worden. Die Bankendichte ist dadurch nach wie vor zu gross. Zudem zeigt der Blick auf die Bilanzsumme, dass anstatt eines Deleveraging die Bilanzaktiven der analysierten Banken in den letzten fünf Jahren um weitere 27 Prozent zugenommen haben. Somit nimmt der Konsolidierungsdruck weiter zu. (Mehr Informationen zu diesem Thema in der 7. I-CV-Bankenstudie 2012.)

Das Dilemma der Europäischen Zentralbank

Mit schlechten Aktiven wirtschaftet auch die Europäische Zentralbank (EZB). Durch ihr Long Term Refinancing Operation-, kurz LTRO-Programm, erhalten Finanzinstitute günstig Geld. Damit kaufen die Banken Staatspapiere angeschlagener Länder, die eine hohe Rendite abwerfen. Anstatt den Gewinn in die Stärkung des Eigenkapitals zu investieren, verwenden sie das Geld teilweise immer noch für Boni und Dividendenausschüttungen. Banken untergraben damit den positiven Effekt der künstlichen Nachfrage nach Staatsanleihen und die damit verbundene Senkung der Refinanzierungskosten.

Diese risikoreichen Anleihen dienen zudem als Sicherheiten bei Repo-Geschäften und sind daher zunehmend in den Aktiven der Zentralbanken wiederzufinden. Durch die abnehmende Qualität der Aktiven steigt die Gefahr, dass Zentralbanken zu Bad Banks werden. Ebenfalls forcieren die künstlich tiefgehaltenen Zinsen eine Enteignung von Sparern und Rentnern. Die Länderstudie schliesst nicht aus, dass diese geldpolitischen Stabilisierungsmassnahmen zu sozio-ökonomischen Destabilisierungen führen. Wenn Staaten ihre Probleme auf dem Rücken künftiger Generationen austragen, birgt das grosses Konfliktpotenzial. Die Solidarität zwischen den Euro-Staaten ist auf die Probe gestellt. Darüber hinaus scheint den Analysten von I-CV die von der Europäischen Kommission propagierte Fiskalunion mit Abgabe umfassender politischen und fiskalen Souveränität politisch kaum durchsetzbar.

Damit sich die Schuldensituation nachhaltig verbessert, braucht es nun Staatschefs mit Krisenmanager-Fähigkeiten. Ihnen muss die Trendumkehr rasch möglichst gelingen. I-CV ist überzeugt, dass die Rückkehr zum Wachstum nur mit einem gesunden Bankensystem möglich ist. Die unabhängige Research Boutique rät daher, das Vertrauen in das Bankensystem mit realistischen Stresstests, Strukturreformen und mit einer Rückkehr der Banken zur traditionellen Rolle als Intermediär wiederherzustellen. Vor allem für Industrienationen ist eine nachhaltige Schuldensituation noch in weiter Ferne: Staaten, die auf hohe Primärüberschüsse angewiesen wären und die sich im starren Gefüge einer dysfunktionalen Währungsunion befinden, haben es im Hinblick auf das trübe makroökonomische Umfeld besonders schwer.

Grafik: Industrienationen stehen vor grossen Herausforderungen

Quelle: Independent Credit View, Länderstudie 2012

Die Research Boutique Independent Credit View

Independent Credit View AG (I-CV) agiert seit 2003 erfolgreich als erste unabhängige Research Boutique für institutionelle Bond-Investoren. In ihrer Funktion als Beraterin analysiert, beurteilt und überwacht I-CV die Kreditqualität von nationalen und internationalen Emittenten. Das Unternehmen verfügt über ein erfahrenes Spezialistenteam und robuste Analyseverfahren, welche in einem I-CV Rating und einer Empfehlung resultieren. Das I-CV Rating hat sich im Markt als unabhängige Einschätzung der Kreditqualität etabliert und als akkurater Frühwarnindikator bewährt. I-CV handelt ausschliesslich im Interesse der Investoren und generiert durch umfassende Studien unmittelbaren Mehrwert, indem Bonitätsverschiebungen frühzeitig erkannt werden (vgl. I-CV Banken- und Länderstudien). Die Nähe zum Kunden sowie die Unabhängigkeit zählen zu den wichtigsten Erfolgsfaktoren des Unternehmens.

Zur Vorgehensweise der Studie: das 4-Phasen-Sovereign-Modell

Zur Beurteilung und Überwachung der Kreditqualität von Staaten setzt I-CV auf ein selbst entwickeltes und bewährtes Sovereign-Modell mit vier Phasen. Anhand von über 50 Bewertungsfaktoren wird zuerst ein Ranking berechnet. Dieses misst die Bonitätsstärke respektive -schwäche aufgrund historischer Daten sowie basierend auf den aktuellen Prognosen von IWF und OECD (2012-2017). In Phase zwei werden die individuellen Staatsbilanzen einem Deleveraging-Szenario unterzogen und deren Resultate in den I-CV Risk Score überführt. Die Ergebnisse aus den ersten beiden Phasen werden zu einem Rating konsolidiert. Phase vier untersucht wichtige Trends und Entwicklungen, welche die Ratings zukünftig beeinflussen können, aber quantitativ schwer zu erfassen sind. Die Input-Faktoren sind in folgende Kategorien gegliedert: Wirtschaft, Fiskalpolitik, monetäre Flexibilität, Banken, Aussichten 2012 - 2017, Demografie und Deleveraging-Potenzial. In der Kategorie Deleveraging-Potenzial errechnet I-CV für jedes Land den bestehenden Handlungsspielraum und wie die Verschuldung durch Ausgabenkürzungen und Einnahmensteigerungen über die kommenden Jahre reduziert werden kann.

René Hermann, Partner von Independent Credit View AG, Tel. +41 43 817 68 45, [email protected]